详解法国“遗产税”和“捐赠税”,告诉你怎么配置资产

法国是唯一直系亲属间的遗产税率最高可达45%的欧洲国家,捐赠税

“遗产税”向来是法国大选期间总统候选人辩论的重要议题之一,随着2017法国大选临近,关于“遗产税”改革的话题又浮出水面。通常,右派主张放宽“遗产税”,左派则主张收紧。2017年年初,法国总理府属下智库“法兰西战略”对法国现行的遗产和捐赠税规定提出质疑,认为如果不进行改革,将严重加剧法国社会的不平等。究竟法国对“遗产税”和“捐赠税”有哪些具体规定?本期专题将为读者进行详细解读。

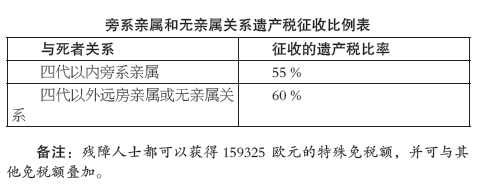

当我们继承一笔遗产,必须进行申报并支付遗产税。根据法国2016年新规,在计算遗产时,首先需扣除死者负债(例如房屋贷款等)和治丧费用,确定分给每位继承人的净资产,然后根据继承人与死者的亲属关系减去相应的免税金额,最后根据遗产税征税比例列表,计算遗产税。法国是唯一直系亲属间的遗产税率最高可达45%的欧洲国家(如果最终可继承资产额超过180.5677万欧元)。相对地,在英国、瑞士、意大利和西班牙,直系亲属间几乎无需缴纳继承税。这对企业主来说影响很大。如果企业主没有为遗产继承做特殊安排,这样的规定可以约束子女卖掉死者的公司。法国遗产税另一特色是,对于非直系亲属继承遗产所征税率极高。如果死者没有孩子,由侄子、侄女继承,遗产税率可高达55%。此外,需注意的是,如果没有特殊遗嘱安排,死者的签署民事同居契约(pacs)伴侣无权继承任何遗产。因此,是结婚还是签署Pacs?或许这也可以成为一大考量。

遗产继承顺位详解

在没有特殊安排遗产(如立遗嘱)的情况下,死者的遗产按照法律规定顺位继承和分割。

首先,在没有孩子的情况下,如果死者已婚,且父母双亡,死者的丈夫或妻子将继承所有遗产;若死者父母健在,其丈夫或妻子将继承一半的遗产,另一半遗产由死者父母平分;若死者只有单亲健在,其丈夫或妻子将继承3/4的遗产,剩下的遗产由死者单亲继承;如果死者未与伴侣结婚,而是签署民事同居契约(pacs)或只是同居关系,在没有遗嘱的情况下,其伴侣无权继承任何遗产,在这种情况下,如果死者父母健在,则由父母继承遗产,否则将由死者的兄弟姊妹继承。

其次,在有孩子的情况下,如果死者已婚,其丈夫或妻子可以在两种继承方案中选择其一:一是继承死者所有遗产的用益权(usufruit,即实际使用权和收益权),这种情况下,夫妻共同的孩子将平分所有遗产的虚有权(nue-propriété,指遗产处置权);另一选择是继承死者1/4的遗产,这种情况下,夫妻共同的孩子将平分剩下的3/4遗产。如果死者与前妻或前夫有孩子,则其伴侣只能选择继承死者1/4的遗产,剩下的遗产由其所有的孩子平分。

最后值得一提的是,收养的孩子有权继承养父母的遗产。如果是简单收养(adoptionsimple),他还有权继承生父母的遗产;如果是完全收养(adoptionplénière),则无权继承生父母的遗产。

一般来说,孙辈无权继承祖辈遗产。除非遇到以下三种情况:其父母双亡、其父母放弃继承遗产或被剥夺继承遗产的权利。

死者伴侣有权继续住在死者身前住所吗?

死者的丈夫或妻子有权继续居住在死者购买或租借的住房,直到离世。与住房相关的费用由遗产继承人承担,比如租借房屋的租金将由遗产继承人继续支付。需要注意的是,死者的妻子或丈夫只有居住权,不能出售房产,不过可以转租,转租的话必须支付相应的税款。此外,这一权利将被归入其继承的遗产份额内。如果死者的丈夫或妻子选择继承所有遗产的用益权,其无需额外申请就可自动获得居住权,但如果不是,则需要另外申请。

如果是签署民事同居契约(pacs)的伴侣,死者离世后一年内,将享有继续居住的权利。如果是一般的同居伴侣,则无权继续居住。

通过遗嘱可以完全自由分配遗产吗?

您完全可以通过遗嘱分配自己的遗产,不过无论和孩子的关系如何,法国法律禁止完全剥夺孩子的继承权。

法律规定立遗嘱时,必须为子女保留部分遗产的继承权。如果没有子女,则必须为丈夫或妻子保留部分遗产。

比如,如果您有两个孩子,则必须留下1/3的财产由孩子平分继承,不过余下的财产可自由分配。

解读遗产税

哪些资产需要申报遗产税?

如果死者税居地(Domicilefiscal)在法国,所有被继承的资产(动产和不动产,无论在法国还是在国外)都需要列入遗产税计算范围。对于一些特定资产,如“人寿保险储蓄”(l‘Assurancevie)等,有特殊的规定。如果死者的税居地(Domicilefiscal)在国外,离世时居住在法国,且身前最后十年中至少有六年居住在法国,死者所有资产,无论在法国还是国外,都需要申报遗产税;如果死者离世时居住在国外,只有死者在法国的资产需要申报。

免于遗产税的资产

1、完全免除遗产税:

-夫妻间或直系亲属间可复归的养老金收益;

-历史遗产(列入历史遗产名录或历史遗产补充清册的建筑);

-获得同意的捐赠给国家的艺术品、书籍、收藏品和具有较高历史或艺术价值的资料。

2、减免部分遗产税

-林业和农业资产;

-私人公司、公司股票和股份;

-1993年6月1日至1994年12月31日和1995年8月1日至1995年12月31日期间获得的新房(免遗产税仅限于第一次转让);1995年8月1日至1996年12月31日期间获得的租赁房(免遗产税仅限于第一次转让)。

可享受遗产税完全减免的继承人

-免于申报缴税的人群;

-死者的丈夫或妻子、与死者签署民事同居契约(pacs)的伴侣;

-同时满足以下三个条件的死者的兄弟姊妹:

1、在死者离世前,与死者至少持续共同生活5年;

2、在死者离世时,处于单身或鳏寡、夫妻分居状态;

3、超过50岁或残疾、丧失工作能力者。

死者若是以下身份者,其遗产继承人可完全免除遗产税:

-战争或恐怖袭击受害人;

-死于国外战区的军人;

-为完成国家指令任务受伤或牺牲的消防抢险队员、警察、宪兵和关务员。

遗产税的减免额度(abattement):

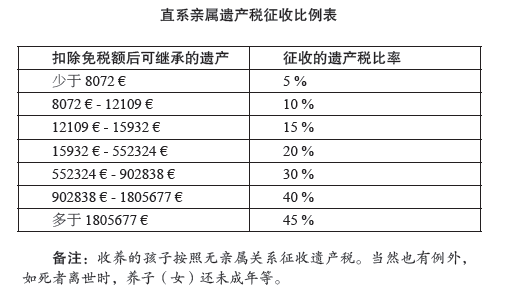

根据与死者的亲属关系,遗产继承者可以享受一定额度的遗产税减免(abattement)。具体免税额度和遗产税征收比例如下:

1、死者子女享受免税额:10万欧元。

死者(外)孙子、(外)孙女或重孙、重孙女享受免税额:1594欧元。

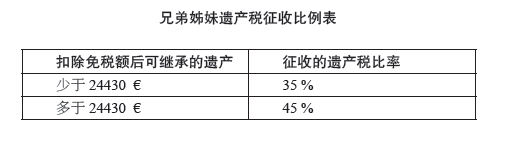

2、死者兄弟姊妹享受免税额:15932欧元(除了满足遗产税完全减免的情况)

3、死者侄子、侄女享受免税额:7967欧元。

其他远方亲戚或无亲属关系享受免税额:1594欧元。

案例分析

例:皮埃尔和玛丽结婚,他们没有共同的孩子,但皮埃尔和前妻有两个孩子。皮埃尔去世后留下60万欧元的遗产。玛丽和孩子分别可以分配到多少遗产?他们又需要缴纳多少遗产税?

玛丽可以获得1/4的遗产,即15万欧元。作为死者妻子,她无需缴纳遗产税。

皮埃尔与前妻的两个孩子平分余下的3/4遗产,即22.5万欧元/人。他们每人拥有10万欧元的免税额。

因此,根据直系亲属遗产税征收比例表,他们每人需要缴纳的遗产税是23194.35欧元:8072€ x5%+(12109€-8072€)x10%+(15932€-12109€)x15%+(125000€-15932€)x20%=403.6€+403.7€+573.45€+21813.6€=23194.35€

捐赠税

“捐赠”(donation)是很好的在世前分配资产的手段。现在越来越多的家长或祖辈希望可以在经济上援助子女,特别是当他们首次购买房产时。不仅如此,通过“捐赠”,有计划地合理分配自己的资产给下一代或其他亲属,有时可以避免分配遗产时遇到的问题。捐赠受益人需要缴纳捐赠税,其税收减免和征税比例与资产属性(现金、不动产等)和被赠与者的资质(如恐袭受害人等)相关。

钱财的捐赠

捐赠税完全减免的情况:

-家庭赠与:

赠与人必须小于80岁;受益人必须成年,并和赠与人是直系亲属关系(子女、孙子〔女〕、重孙〔女〕);如果赠与人没有直系后代,其侄子〔女〕或侄孙〔女〕可以作为代理享受完全免税;

注:1、免税的钱财捐赠只可采用支票、转账、邮政汇票或直接现金的方式赠与。

2、每位受益人最多可享受同一赠与人31865欧元的免税赠与。每15年可重新享受一次免税优惠。比如,一位姑妈于2016年11月7日赠予其侄子一笔钱,其侄子享受了免税优惠。到了2031年11月7日后,姑妈若再赠予同一侄子一笔钱,若符合免税条例,其侄子仍可享受全额免税。

恐怖袭击受害者获得的捐赠:

如果是恐怖袭击受害人,或其亲属因恐怖袭击丧生,他获得的钱财上的捐赠可享受完全免税。这一免税同时受用于在执行任务时受伤的军人、警察、宪兵、消防抢险队员、公务员或因执行任务牺牲的这些人员的家属。受害人的家属指的是与其一起生活的伴侣、受其抚养者(未成年或残疾孩子、生活无法自理者)和直系亲属。免税仅限于恐袭发生或其他事故发生后一年之内的捐赠,但如果是通过基金会或公共组织的捐赠,没有年限限制。

直系亲属间终身养老金的转让:

备注:捐赠人的税居国在国外的情况下,若受益人在接受捐赠时税居国不在法国,或在近10年来至少6年其税居国不在法国,则只有牵涉到法国的捐赠资产需要缴税。若受益人在接受捐赠时税居国在法国,或在近10年来至少6年其税居国在法国,则无论是法国的或是在国外的捐赠资产都需要缴税。

不动产的捐赠

如果捐赠者的税居国在法国,无论是法国或是国外的不动产,受益人都需要缴纳捐赠税。

如果捐赠者税居国不在法国,若受益人在接受捐赠时税居国不在法国,或在近10年来至少6年其税居国不在法国,则只有在法国的不动产需要缴税。若受益人在接受赠与时税居国是法国,或在近10年来至少6年其税居国在法国,则无论是在法国的或是在国外的不动产都需要缴税。

可以免缴捐赠税的不动产:

-历史建筑:列入历史遗产名录或历史遗产补充清册的建筑;

-新房:1993年6月1日至1994年12月31日和1995年8月1日至1995年12月31日期间获得的新房可部分减免捐赠税(仅限于第一次转让);

-租赁房:1995年8月1日至1996年12月31日期间获得的租赁房可部分减免捐赠税(仅限于第一次转让);

-用于居住的新房:如果新房的建筑许可在2014年9月至2016年12月之间获得且捐赠发生在2020年前,可部分减免捐赠税;

-获准建屋的土地:如果捐赠发生在2015年前,可部分减免捐赠税;

-林业或农业资产:可部分减免捐赠税。

金融资产的捐赠

如果捐赠者的税居国在法国,无论是法国或是国外的金融资产,受益人都需要缴纳赠与税。如果捐赠者税居国不在法国,若受益人在接受捐赠时税居国不在法国,或在近10年来至少6年其税居国不在法国,则只有在法国的金融资产需要缴税。若受益人在接受捐赠时税居国在法国,或在近10年来至少6年其税居国在法国,则无论是在法国的或是在国外的金融资产都需要缴税。

可以免缴捐赠税的金融资产

-私人企业、公司股票或股份,可以享受捐赠税全免。

-具有艺术或历史价值的物品:获得同意捐赠给国家的艺术品、书籍、收藏品和具有较高历史或艺术价值的资料可以免于捐赠税。

解读捐赠税

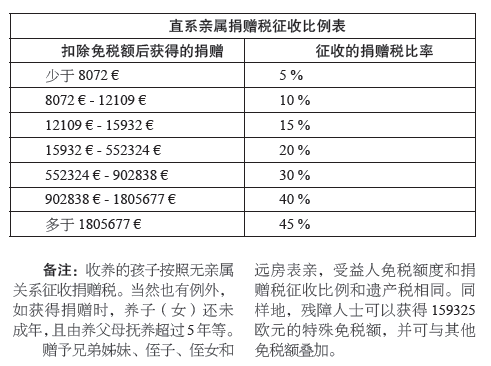

同遗产税相同,计算捐赠税之前,首先必须减去一定的免税额,再根据征税比例列表进行计算。

具体免税额度和捐赠税征收比例如下:

-夫妻间或签署民事同居契约(pacs)的伴侣:免税额80724€(2011年起)

直系亲属:

赠与子女可享受免税额:10万欧元

赠与(外)孙子、(外)孙女可享受免税额:31865欧元

赠与重孙、重孙女可享受免税额:5310€

案例分析

例:一名父亲于2013年赠与其儿子一间价值20万欧元的单身公寓,儿子需要缴纳多少捐赠税?

在减去10万欧元的免税额后,儿子需要征税的赠与金额为10万欧元(20万-10万)。

因此,根据直系亲属赠与税征收比例表,儿子需要支付的捐赠税是:8072€ x5%+(12109€ -8072€)x10%+(15932€ -12109€)x15%+(100000€-15932€)x20%=403.6€ +403.7€ +573.45€ +16813.6€ =18194.35€

法国站

法国站